Mali Müşavir İle Mükellef Arasındaki En Kazançlı Yatırım

Emekten Kazanın

Bir kaç tuşla işlerinizi kolayca halledin, emeğinizi işinizi büyütmek için harcayın.

Zamandan Kazanın

Saatlerce sürecek işlerinizi dakikalar içinde ve sıfır hata payı ile yapın.

Prestij Kazanın

Mükelleflere verdiğiniz online hizmetler ile daha fazla prestijin kazanın.

Daha Bilinir Olun

Adınızı ve unvanınızı yenilikçi hizmetleriniz ile bütünleştirin.

Kurumsal Olun

Kendi web siteniz üzeriden teknolojinin tüm nimetlerini mükelleflere sunun.

Örnek Alınan Olun

Mükelleflere sağladığınız kazanç ve kolaylıklar, sizi işinizde örnek yapacaktır.

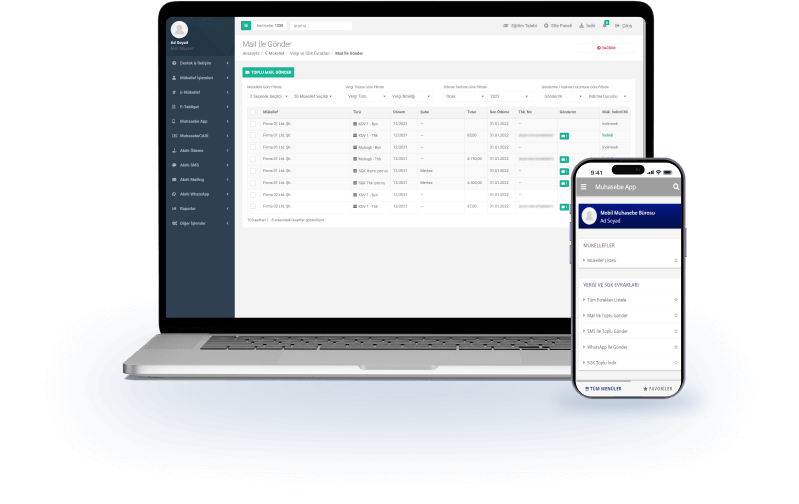

İstediğiniz Mekan, Zaman ve Cihazdan Muhasebe Büronuzu Yönetin